This includes market data, consumer trends, demand fluctuations, and competitor rates. So that you can make data-informed decisions when you create your annual budget each year. This will ensure you are able to clearly define the direction your business needs to take in order to secure revenue growth and build a profitable business model going forward. Efficient hotel budget requires year-round attention and a proactive approach.

Tips for minimizing costs and expenses

Not only does Volopay help you in business budget planning, but it also makes sure that you don’t overstep it. You can view the payment trends for different periods of time and view how much is spent in total. This graphical representation of your accounting can contribute a lot to your business budget planning. But handling a large set of data in messy spreadsheets can put your team to sleep when you present it during business budget planning. So, every business sets aside some liquid cash or plans monthly storage as reserves while creating their hospitality budget.

Maximise your hotel’s revenue with TRG’s Hospitality Management solutions

The course caters to a diverse audience, including Hospitality Management Students who are embarking on a career in hotel management and seeking a strong financial foundation. It also appeals to current Hotel Managers and Supervisors looking to enhance their budgeting and forecasting skills and Entrepreneurs in the Hospitality Industry interested in opening https://www.bookstime.com/ or managing their hotels. Each lesson is thoughtfully structured, starting with foundational topics and gradually progressing to more advanced techniques and emerging trends. Learners are encouraged to explore advanced courses on topics like revenue management, data analytics, and customer experience to stay ahead of industry trends and remain competitive.

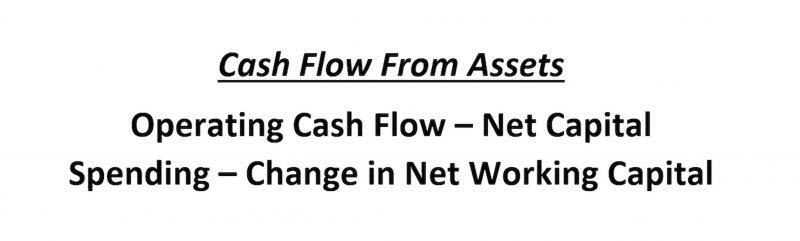

Capital budgets

Ready to elevate your experience and discover tailored solutions for your needs? These reviews provide an opportunity to analyse the effectiveness of the strategies implemented and make any necessary adjustments. This might involve shifting funds from underperforming areas to those that have shown more promising results. Online reviews and feedback offer a wealth of information about what guests liked or disliked about their stay, highlighting both strengths and weaknesses. If guests consistently mention long wait times for check-in or check-out, it may be necessary to invest in additional front desk staff or implement technology solutions to streamline the process. However, it is equally important to gather data on customer satisfaction scores, online reviews, and feedback from guests to gain deeper insights into areas that may require investment and improvement.

This data should have your booking rate, revenue per available room, ADR, length of stay, and the average length of stay. The majority of the businesses in the hospitality sector follow this method for their business budget planning. Following are the two budgeting methods that have been used and proven successful in the hotel industry for budget forecasting. Every department must include a detailed expenses list, including employee wages, maintenance and cleaning costs, and other expenses they can incur. It’s expected for the hotel management industry to deal with diverse expenses. This timely budget forecasting also helps you gather the finances required.

- TruePlan facilitates more frequent forecasting, with organizations transitioning from annual to monthly to weekly updates, often achieved within minutes.

- Identifying key areas for investment helps hotels allocate resources strategically for maximum business performance.

- At last, we understand how important security and privacy are to your business as your financial data is also interrelated with your suppliers’ and customers’ confidential information.

- As the industry continues to evolve, effective budgeting and forecasting have become imperative for hotel management.

However, forecasting is not an exact science, and you need to be prepared for uncertainty and volatility. To cope with the dynamic nature of the hospitality industry, you need to use a flexible forecasting model that can accommodate different scenarios and assumptions. Creating a detailed revenue forecast is a critical step in the hotel budgeting process. To develop an accurate revenue forecast, hoteliers should consider various factors, such as historical data, market trends, and planned marketing or sales initiatives. With annual budgeting often proving to be such a headache, some hotel operators choose to forgo the forecasting process altogether.

Sensitivity analysis is a technique that involves changing one or more variables in your budget or forecast, and observing how they affect your results. For example, you can change your occupancy rate, your labor cost, or your food cost, and see how they impact your expenses. Forecasting is the process of estimating your future revenues, expenses, and cash flows based on historical data, current conditions, and future expectations.

- We have prepared a list of hotel budgeting tips to help hoteliers, revenue managers, and marketing directors improve their property’s financial picture and performance.

- This estimation step is important as it gives you an idea of what your budget forecasting is going to look like.

- General “undistributed” operating expenses include things such as administrative expenses, sales and marketing expenses, and property operation and maintenance.

- Along with this, regular audits and maintenance must be conducted to ensure that everything is working properly and reduce the chances of a breakdown.

- A strategic budget will help you focus on your priorities, monitor your progress, and adjust your plans as needed.

- Your forecast should be more dynamic, considering the most updated data to focus on a 30-, 60-, or 90-day outlook, allowing for real-time adjustments and increased responsiveness to emerging data.

To ensure the accuracy, relevance, and buy-in of your budget and forecast, you need to involve your team and stakeholders in the process. Your team and stakeholders include your managers, staff, suppliers, customers, investors, and regulators. They can provide valuable input, feedback, and insights that can improve your budget and forecast. By involving them, you can also communicate your expectations, align your goals, and foster collaboration and accountability.

Discover TRG’s comprehensive resource portal for the hospitality industry here. Assigning budgets to each department and tracking if they spend it correctly is feasible with Volopay. If the budget is SGD 1000, you can only spend within this amount for every expense tagged under the category ‘cleaning’. Clever budgeting options, quick local and international business payments at reasonable fx fees, designated user-level controls, reimbursements through a mobile app, and many other cool features.